11月以来,a股市场并购热度明显升温截至11月15日,证监会M&A及重组委月内已召开3次会议,审核5家企业发行股份,其中2家被否,3家获通过

据《证券日报》记者了解,今年以来,证监会M&A及重组委已召开20次会议,审核上市公司30项重大资产重组事项,其中26项获得通过,过会率为87%此外,年内,科技创新板和创业板M&A委员会审核了7项重大资产重组事项,全部获得通过,过会率为100%整体来看,上市公司并购重组率为89.19%,接近90%

从会议项目的并购方向来看,以行业上下游扩张并购为主川财证券首席经济学家,研究所所长陈力对《证券日报》记者表示,目前,围绕行业横向业务或从上中下游切入的M&A是重点方向,可以发挥强大的联盟作用,帮助企业做大规模,提高抗风险能力

获批项目金额超过2700亿元。

大约有七成是工业并购

记者梳理发现,年内M&A和重组委通过的33个重大资产重组项目中,33个项目的交易总额涉及公用事业,基础化工,机械设备,有色金属,医药生物等行业,合计2703.02亿元。

从重组目的来看,产业并购占70%左右,仍是主流如长江电力拟以发行股份及支付现金的方式购买三峡集团公司,三峡投资公司持有的云川公司100%股权交易完成后,公司在长江流域的联合调度能力将进一步提升,有利于推动上市公司在水电业务上做大做强,凸显水电行业地位,巩固公司世界水电巨头地位

产业M&A有利于收购方沿产业链布局,实现资源整合,发挥协同效应,从而进一步提升盈利能力和市场影响力天翼数字经济智库高级研究员吴对《证券日报》记者表示,预计未来一些热门行业的内部竞争将会越来越激烈,如高端制造业,半导体,新能源行业等,相关细分行业的企业很可能通过并购实现强强联合,打通上下游产业链,提高竞争力

记者注意到,国企已成为M&A重大资产重组的主力军,百亿重组事件频发年会通过的33个重大资产重组项目中,国有企业发起的有20个,占比61%

从交易对价规模来看,上述20家国企并购的交易对价合计达到2098亿元,占比78%其中,上海机场,南方电网储能,广东水电公司的交易对价均超过100亿元,长江电力公司的交易对价达到804.84亿元

据记者梳理,国企重大资产重组交易主要有两个目的一是深化国企改革,响应国企改革三年行动计划,通过并购安置优质目标资产,帮助国企做强,做大,做优,二是充分发挥资本市场的价值发现功能,增加资本供给,提高国有资产证券化率

宏观政策导向等因素

马成重组委关注新焦点

据记者梳理,今年以来,在对M&A的审核中,除了标的资产定价,标的资产持续盈利能力,关联交易,同业竞争,内幕交易等常规因素外,宏观政策导向和前期重组的影响等因素也成为证监会M&A委员会关注的重点。

如盈方微重大资产重组反馈意见显示,上市公司下属企业已涉足房地产开发相关业务,要求公司就本次重组是否符合国家房地产行业宏观调控政策进行补充披露,富股份并购标的资产属于高耗能行业,要求说明标的资产的生产经营是否符合国家产业政策,是否纳入相应的产业规划布局,是否属于产业结构调整指导目录中的限制类和淘汰类行业。

针对上述情况,陈力表示,主要是引导M&A和重组业务高质量发展,进一步防范风险。

综合来看,吴表示,和重组委主要关注方案对标的资产的有效性,定价标准的合理性和整体风险防控等其目的是进一步提高M&A和重组交易质量,加强对交易的监督管理,促使市场朝着有利于参与者经营改善的有序合理方向发展

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

-

盘扣式脚手架有哪些优点?四川远方模架告诉你答案!新浪网消息:四川远方模架科技有限公司位于四川省成都市,创建于2017年。公司拥有M60型盘扣脚手架总量达30000余吨,具有...

盘扣式脚手架有哪些优点?四川远方模架告诉你答案!新浪网消息:四川远方模架科技有限公司位于四川省成都市,创建于2017年。公司拥有M60型盘扣脚手架总量达30000余吨,具有... -

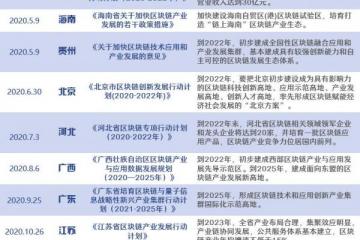

区块链如何跨越未来10年“十四五”时期,随着全球数字化进程的深入推进,区块链产业竞争将更加激烈。作为新兴数字产业之一,区块链在产业变革中发挥着重要作...

区块链如何跨越未来10年“十四五”时期,随着全球数字化进程的深入推进,区块链产业竞争将更加激烈。作为新兴数字产业之一,区块链在产业变革中发挥着重要作... -

三人篮球将首登奥运舞台 国家三人男女篮签署反兴奋剂为实现东京奥运会兴奋剂问题“零出现”的目标,近日,中国篮协反兴奋剂委员会分别前往山东济南和上海崇明训练基地,为国家三人男、女...

三人篮球将首登奥运舞台 国家三人男女篮签署反兴奋剂为实现东京奥运会兴奋剂问题“零出现”的目标,近日,中国篮协反兴奋剂委员会分别前往山东济南和上海崇明训练基地,为国家三人男、女...

-

多家房企披露百亿级融资进展

2022-11-16 08:11

-

GalaxyS23Ultra光圈为f/1.7

2022-11-15 18:49

-

天津生物医药产业总规模将超过1000亿元

2022-11-15 18:45

-

得益于科技金融在该领域工作实践的不断深化和发展

2022-11-15 18:44

-

暑期到海河畅享绿色之旅

2022-11-15 18:43

-

英伟达RTX40系列显卡采用了全新的16Pin12V

2022-11-15 18:35

-

B站UP主发布免费商用开源字体“得意黑”

2022-11-15 18:34

-

该项目的成功验收有力地推动了郑煤机成套和国际化发展战

2022-11-15 18:27

-

真我10系列将于11月17日下午2点在国内发布口号是

2022-11-15 18:12

-

金庸年产22万吨精密不锈钢板带加工项目总投资约12.

2022-11-15 17:59