你手里有多少存款,才能安心这个问题一定没有标准答案

原因很简单:龙有九个儿子,都不一样每个人的地理位置,现实生活状况,对物质的渴望等因素客观上是不同的,所以每个人心中能让自己不慌的存款量自然也就不同有的人拿着一二十万存款,基本可以高枕无忧,而另一些人,即使有50万甚至上百万的存款,也会有不安全感

那么对于这个问题有没有一个可以量化的标准呢我们来讨论一下

先明确一下,如何定义心里不慌。

通读了很多人对心里不慌的理解,有一个答案让我印象深刻,那就是不上班也可以有钱花——这其实是指被动收入可以覆盖日常生活开销,已经可以算作一种财务自由的状态了。

什么是被动收入简单来说就是花费较少的时间和精力就可以自动获得的收入,比如不动产租金,专利收入,版权费,广告费等,都是被动收入类别需要指出的是,利息也是一种被动收入,是一种门槛低,大多数人都能接触到的被动收入形式,而且利息与存款直接相关

此时,问题就变成了:如果你想让利息满足日常开销,你需要存多少钱。

其实这笔账并不难算只要知道人们的日常消费水平和银行存款利率,就可以倒推存款金额但这个账户暂时不包括房贷,车贷等大额支出,只考虑日常支出的范畴

因为每个人的消费水平差异较大,为了严谨起见,我们可以针对不同性质的人做一个计算,先从全国和城乡两个维度。

根据国家统计局公布的数据,2021年,全国人均消费支出24100元,其中城镇居民30307元,农村居民15916元这里的平均虽然不能准确描述每个人真实情况的差异,但还是能大体反映全国和城乡居民的生活费用

为了计算方便,不妨折中一下,以4.05%的5年期存单为例进行计算。流程如下:

全国人均所需存款为:24100÷4.05%≈595062元,

城镇居民人均规定存款为:30307÷4.05%≈748321元,

农村居民人均规定存款为:15916÷4.05%≈392988元。

由于很多存单都是一次性还本付息的,所以我们可以得出一个结论:如果一个普通人今年在银行存59.5万元,五年后基本可以过上衣食无忧的生活可以认为,这59.5万元是能让他感到从容不迫的存款额,而城镇居民和农村居民分别需要74.8万元和39.3万元才能实现这种情况

此外,我们将从区域层面对其进行研究。

参考国家统计局公布的2021年各省市人均消费支出,仍然以4.05%的5年期存单为例,就可以得到各省市人均所需存款额。

可以看出,人均年消费支出最高的上海和北京,想靠利息来覆盖日常开支,所以要拥有的存款额分别为120.7万元和107.8万元,年消费支出最低的西藏,需要存款37.9万元,其他省市居民人均存款额多分布在40—60万元区间。

不妨查一下座位,看看有没有能让你安心的存款。

客观来说,上面计算出来的存款结果对大多数人来说可能过于苛刻。

从现实来看,除了日常生活所需的开支,很多人还要面对房贷,车贷等大额刚性支出,更不用说医疗,育儿,养老的压力,以及各种意想不到的黑天鹅,灰犀牛事件能做到人均存款40到60万真的很不容易

数据也可以支持这一点央行的统计数据显示,2021年中国家庭存款余额为103.3万亿元结合总人口,2021年中国人均存款只有7.3万元左右即使是人均存款最多的北京,上海,杭州,也分别只有22.27万元,17.13万元,12.96万元,显然与40万至60万元的水平相差甚远所以以上的计算结果更适合普通人去争取,让自己的工作生活更有奔头

但是,从另一个角度看,这些结论也隐含了一个事实:普通人想要过上更好的生活,光靠储蓄是不够的。

其实很好理解在利率调整,货币超发,物价上涨的背景下,单靠存款显然跑不过通胀,更难保证财富的保值增值相信很多人都有这样的经历:存在银行里的钱,虽然得到了利息,但是购买力并没有得到同步的提升,手里的钱似乎越来越不值钱从长远来看,财富缩水将不可避免

《海峡导报》曾报道,1973年厦门一女子在银行存了1200元44年后,她取出2684.04元,得到1484.04元利息虽然报道的初衷是说公民44年的存款在今天依然可以顺利取出,但网友的关注点似乎在另一个层面:44年前的1200元能买什么4年后2684.04元可以买什么

有人做过统计:上世纪70年代计划经济时期,工人工资平均每月20多元当时好一点的大米大概13毛钱一斤,猪肉大概70毛钱一斤如果家里有12个人,一天只需要1元左右的饭菜换句话说,1200元在当年绝对是一笔巨款,甚至可以盖两栋楼但是今天我拿到了2684.04元,别说买一平米,可能在饭店吃几顿饭就差不多花光了

正因为如此,如何克服通货膨胀,打赢这场财富保卫战,成为很多人非常关心的话题。

在我看来,普通家庭要想抗击通胀,首先要具备一些基本的理财知识,通过合理的资产配置手段实现财富的保值增值,学会如何与风险相处俗话说不要把鸡蛋放在一个篮子里,否则一旦篮子破了,所有的鸡蛋都不能幸免个人和家庭在配置资产时,也应该坚持这个原则他们不应该把所有的收入都存进银行,而应该尽力分散投资,分散风险

那么,如何分配财富呢著名的4321法则或许可以给我们提供一个参考

4321法则是将家庭资产分为四部分,包括要花的钱,救命的钱,赚钱的钱,资本保值增值的钱,比例分别为10%,20%,30%,40%:

花出去的钱是指日常开销,为家庭未来3到6个月的开销做准备,

救命钱是为意外事故准备的应急基金,用于购买重疾险和意外险,

原始货币是为家庭创造额外收入的部分。这部分盈亏不会对家庭造成致命打击,可以投资股市,基金,房产等领域,

保本的钱主要用于养老保障和子女教育投资需要安全稳定,可以投资信托,债券等风险较低的领域

这个规则是由世界上最有影响力的信用评级机构标准普尔制定的在调查了10万个资产稳定增长的家庭后,分析总结了他们的家庭理财方式和总结出来的方法上图也是公认的最合理稳定的家庭资产配置方式

但需要提醒的是,这一规定的意义更多在于提供了一个家庭资产配置的概念在现实生活中,由于每个家庭的收入不同,必然无法按照教科书来使用,而是要根据自身的实际情况适当调整各部分的比例当然,前提是每个部分都要兼顾,才能跑赢通胀,进而实现财富的保值增值

同时也要明确,既然通货膨胀让大家置身事外,坚定不移的提升自己才是最实际的方案,这才是最好的投资方式。

事实上,在当前日益激烈的竞争环境下,无论从事什么样的工作,都应该不断提高自己的知识储备,业务水平和各方面的能力,这样才能保持自己在职场上的竞争优势,才能获得更多的升职加薪机会只要你的收入能持续增加,你自然会更有信心去应对各种生活问题,无论是日常开销还是房贷

另外,有余力的人也可以考虑在不影响自己工作的情况下,尝试一些新的领域。

其实这种情况并不少见现在很多年轻人不再满足于单一职业和身份的束缚,而倾向于选择拥有多种职业和身份的多元化生活,从而不断探索自己兴趣和职业发展的可能性这就是所谓的斜杠青年,已经成为年轻人流行的时尚和生活态度

如果你能做到以上一两条,那么恭喜你,通货膨胀,焦虑甚至财务自由对你来说都不再是大问题。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

-

盘扣式脚手架有哪些优点?四川远方模架告诉你答案!新浪网消息:四川远方模架科技有限公司位于四川省成都市,创建于2017年。公司拥有M60型盘扣脚手架总量达30000余吨,具有...

盘扣式脚手架有哪些优点?四川远方模架告诉你答案!新浪网消息:四川远方模架科技有限公司位于四川省成都市,创建于2017年。公司拥有M60型盘扣脚手架总量达30000余吨,具有... -

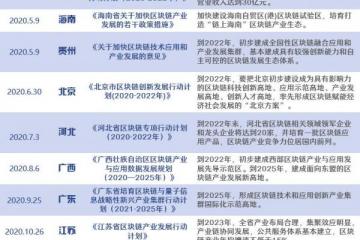

区块链如何跨越未来10年“十四五”时期,随着全球数字化进程的深入推进,区块链产业竞争将更加激烈。作为新兴数字产业之一,区块链在产业变革中发挥着重要作...

区块链如何跨越未来10年“十四五”时期,随着全球数字化进程的深入推进,区块链产业竞争将更加激烈。作为新兴数字产业之一,区块链在产业变革中发挥着重要作... -

三人篮球将首登奥运舞台 国家三人男女篮签署反兴奋剂为实现东京奥运会兴奋剂问题“零出现”的目标,近日,中国篮协反兴奋剂委员会分别前往山东济南和上海崇明训练基地,为国家三人男、女...

三人篮球将首登奥运舞台 国家三人男女篮签署反兴奋剂为实现东京奥运会兴奋剂问题“零出现”的目标,近日,中国篮协反兴奋剂委员会分别前往山东济南和上海崇明训练基地,为国家三人男、女...

-

开启元宇宙潮流玩法,氧气音乐节数字藏品登陆唯一艺术平

2023-01-06 17:17

-

与消费者同行 白象以长期主义“熬”出跨越式发展

2023-01-06 17:13

-

并以100W甚至更低的运行功耗为新的游戏和内容创作项

2023-01-06 16:52

-

全聚德集团名厨倾力打造精心准备让消费者在一个包厢就能

2023-01-06 16:51

-

城乡居民基本养老保险缴费标准下限为200元即9400

2023-01-06 16:47

-

陕国投A:几年前我公司就在积极探索和布局不动产领域的

2023-01-06 16:46

-

韶关首个“零窗”税费服务“云”厅在仁化落地

2023-01-06 16:44

-

新增156.3亿元河南创业担保贷款发放量再创历史新高

2023-01-06 16:42

-

A股三大指数涨跌不一煤炭与军工板块涨幅居前

2023-01-06 16:39

-

下调万能险结算利率的主要原因是保险公司投资收益普遍承

2023-01-06 16:16