近日,中国太平保险控股有限公司发布2022年度业绩。作为中国太平旗下主要子公司,太平人寿保险有限公司(以下简称太平人寿)实现了规模价值的双突破,原保费收入同比增长3.6%;新单保费同比增长20%,其中个险新单保费同比增长28.6%,银保新单保费同比增长29.7%,增速均领先于市场;代理人人力规模39.1万人,较年初逆势增长1.6%。

此外,太平人寿内含价值较上年末增长1.1%至2426.27亿港元,人民币口径下同比增长10.4%,首次突破2000亿元。

太平人寿总经理程永红表示,2022年公司保费和新业务价值指标均基本达成了市场对标预期。2023年,尽管公司处于相对较高的起点,但仍然坚持争先进位、跑赢大市。截至目前,公司2023年保费同比正增长,新业务价值也实现了小两位数增长,期望全年能够给市场交出一份满意的答卷。

寿险人力规模逆势增长,2023年将继续实施山海计划2.0版本

年报数据显示,2022年,太平人寿原保费收入首次突破1500亿元,人民币口径下同比增长3.6%,跑赢大市,个险期缴保费规模首次跻身行业前三,银保期缴保费规模达历史最高水平。不过,太平人寿经营的人寿保险业务经营溢利净额由2021年的114.75亿港元下降27.3%至83.47亿港元,公司在年报中指出,主要是由于750日国债移动平均收益率曲线下移,及资本市场波动。

新业务价值是衡量寿险公司业务含金量的关键指标。2022年,太平人寿以人民币计量的新业务价值为66.62亿元,新业务价值表现优于多数同业,整体新业务价值率为18.7%,其中个险新业务价值率为24.9%,银保新业务价值率为5.6%。

太平人寿个银13个月、25个月继续率保持在90%以上,连续十年保持市场领先;截止2022年末,公司代理人数量39.1万人,年净增率1.6%,寿险代理人规模在主要同业中唯一保持正增长;月人均产能及月人均寿险FYC均稳步增长,人力质量和结构向好;个险年度百万收入人力同比增长54.0%,个险主管以上层级月均人均产能同比提升20.4%,月均人均收入同比增长12.2%。

受宏观经济下行导致居民可支配收入增速下滑造成的保险消费意愿下滑,疫情导致代理人线下展业受阻,行业规模人力下降、增员困难及行业强监管的综合影响,至今,寿险行业仍处于深度调整期。可以说,在此背景下,太平人寿取得的成绩难能可贵。

由于人海战术的传统销售模式难以为继,上市险企纷纷加快代理人渠道改革,加大清虚力度,淘汰低产能人力,提升队伍质态。从长期来看,只有队伍结构的逐步稳定和优化,才能为未来长期可持续发展奠定坚实基础。

程永红表示,太平人寿始终坚持营销的基本逻辑:有人才有保费,此处的人指有产能的人力。复业以来,公司坚持打造高素质、高品质、高绩效队伍。三年疫情期间,公司代理人队伍之所以能够保持稳健成长,得益于公司多年来的厚积沉淀,以及对于主管以上管理队伍的高度重视和培养。

其介绍,去年公司坚持基本法考核,主管的考核维持率达到90%以上。正是由于主管的稳定,才带来整个销售队伍的稳定。去年主管以上层级的月人均产能为4万多元,其中,业务经理的月均产能约3.45万元,高级经理7万元,总监16.5万元。即便在最艰难的时期,职级越高、产能越高这一原则也得以充分显现。去年公司正式及以上层级的月均收入同比增加了15%。下一步,公司将持续推动队伍产能和收入的提升,让队伍活下来并且活得更好,这是我们的基本工作要求。

据悉,在队伍策略方面,2023年,太平人寿将继续实施山海计划2.0版本,推动队伍量质齐升。在产品策略方面,公司将坚持创新和突破,在监管政策支持的前提下,不断开发匹配市场需求的产品。继续发力健康险市场,加强高价值年金险产品的开发力度,同时充分发挥医康养生态圈的助力。

寿险行业个险渠道普遍承压的当下,银保渠道成为更多寿险公司的发力点。在谈及银保渠道时,程永红表示,太平人寿始终高度重视银保渠道,坚持有价值的规模和有规模的价值发展策略。

基于此,2023年,银保渠道依然是太平人寿持续发展的重点渠道,一方面做好银保渠道的建设,与工、农、中、建等渠道加大合作力度,同时开发私行的高端客户,加强队伍培养,以此来赢得银行的认可。另一方面加大对银行和保单购买者的服务,用最好的状态来赢得合作伙伴的持续支持。未来银保渠道将保持新单保费占比30%以上,并将在持续为公司贡献保费规模的同时,成为新业务价值的重要贡献渠道。

主攻生态圈建设,自建+合作养老社区已达到32家

长期来看,我国人口老龄化问题愈加严峻,截至2021年底,我国60岁及以上老年人口达2.67亿,占总人口18.9%,预计十四五时期,60岁及以上老年人口总量将突破3亿,占总人口比例将超过20%。

积极应对人口老龄化已上升为国家战略,保险作为金融业三大支柱之一,支持养老事业发展既是责任,也是企业战略发展的选择。

保险业的独特优势,使其可以充当养老产业链各方的连接者、数据分析者、资金支持者、产业投资者,有条件整合、搭建完整的养老产业生态链。在此方面,人寿保险公司可通过医康养生态的建设提供更多的长期护理、居家和社区照料等各类养老和健康管理服务。

十四五以来,中国太平把打造保险+医康养和保险+金融科技生态圈作为战略发展重点,统筹推进保险、投资、生态圈协同发展战略布局。

在养老布局方面,太平人寿实施轻重并举、以轻为主的金字塔型布局,重点打造乐享养老服务品牌,以重资产自有社区为基础,在定点合作单位中遴选优质社区,授予乐享家品牌,以此形成太平人寿养老产业生态。

重资产运营上,太平人寿已投入运营和在建的包括上海梧桐人家、海南三亚海棠人家、四川成都芙蓉人家以及广东广州木棉人家。自建的基础上,太平人寿与优质合作伙伴携手,轻与重有机搭配,构建差异化、多层次的养老服务体系及品牌建设,通过品牌授权、租赁、合作运营等轻资产模式,与重资产项目互为补充,灵活发展养老社区、养老公寓等形态,构建多维度养老版图。

业绩发布会上,中国太平总经理尹兆君透露,医康养生态圈方面,目前中国太平自建+合作养老社区达到32家,地域上实现东南西北中全覆盖,功能上医养、康养、旅养相贯通。

与此同时,通过自建+外联延伸服务的广度和深度,中国太平发起成立了医康养生态联盟和金融科技生态联盟,与国内众多医疗健康养老和科技企业携手共建保险+服务生态圈。目前,中国太平医康养生态联盟成员单位数量增至19家,涵盖精准医疗、健康管理、健康科技等领域领先企业。2022年,医康养赋能成为太平人寿个险新单快速增长的主要推动力。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

-

盘扣式脚手架有哪些优点?四川远方模架告诉你答案!新浪网消息:四川远方模架科技有限公司位于四川省成都市,创建于2017年。公司拥有M60型盘扣脚手架总量达30000余吨,具有...

盘扣式脚手架有哪些优点?四川远方模架告诉你答案!新浪网消息:四川远方模架科技有限公司位于四川省成都市,创建于2017年。公司拥有M60型盘扣脚手架总量达30000余吨,具有... -

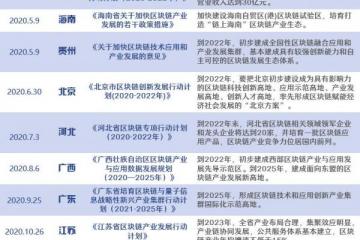

区块链如何跨越未来10年“十四五”时期,随着全球数字化进程的深入推进,区块链产业竞争将更加激烈。作为新兴数字产业之一,区块链在产业变革中发挥着重要作...

区块链如何跨越未来10年“十四五”时期,随着全球数字化进程的深入推进,区块链产业竞争将更加激烈。作为新兴数字产业之一,区块链在产业变革中发挥着重要作... -

三人篮球将首登奥运舞台 国家三人男女篮签署反兴奋剂为实现东京奥运会兴奋剂问题“零出现”的目标,近日,中国篮协反兴奋剂委员会分别前往山东济南和上海崇明训练基地,为国家三人男、女...

三人篮球将首登奥运舞台 国家三人男女篮签署反兴奋剂为实现东京奥运会兴奋剂问题“零出现”的目标,近日,中国篮协反兴奋剂委员会分别前往山东济南和上海崇明训练基地,为国家三人男、女...

-

办中国移动5G套餐享7折,平安银行信用卡新户专享5折

2023-04-15 15:22

-

工行淮安分行营业部多措并举推广数币助力金融服务创新

2023-04-15 14:48

-

SNK《拳皇13:全球大赛》将于夏季开放公测,登陆P

2023-04-15 14:48

-

动作游戏《师父》Steam销量破5万,好评率94%

2023-04-15 14:36

-

西部数据1TB扩展卡上架:179.99美元,微软Xb

2023-04-15 14:21

-

工行淮安涟水支行积极推进手机银行扫码取号见成效

2023-04-15 14:12

-

全球创新注射剂Lanluma?荣获国际盛会最佳身体注

2023-04-15 13:59

-

佳发教育2022年实现净利6895万元,同比减少16

2023-04-15 13:51

-

天猫优品200款趋势新品重磅首发,给中国消费电子行业

2023-04-15 13:48

-

保利置业前三月销售217亿?同比增长261%

2023-04-15 13:41