据记者整理,4月份以来截至5月11日,已有17家银行公告调降存款利率。多家机构认为,此轮调降是近期债市走牛的重要推手,有望助推债市继续走牛。

存款利率下调如何影响债市?多位受访人士对记者表示,传导路径主要有两个:一是存款利率下调后,银行负债成本降低,有利于其在资产端配置收益率与风险均较低的利率债等资产;二是银行存款吸引力下降后,会有相当一部分资金分流到非银金融产品,如银行理财、债基等,助推债市走牛。

为“债牛”注入动力

今年3月份以来,债市开始回暖,4月份以来持续走牛。4月份以来截至5月11日,中证全债指数上涨0.7%。

在业内人士看来,此轮银行存款利率调降将进一步助推债市走牛。国泰君安证券覃汉团队就认为,调降存款利率有助于债市收益率中枢下行和曲线走平,是债市走牛的新动力。

中信证券首席经济学家明明也对记者表示,此轮调整有助于推动债市继续走牛。无论是商业银行对于资产收益要求的降低,还是存款搬家带来增量资金,均指向债市收益率中枢将在二者相互作用之下逐步走低。

从资产负债管理的角度分析,去年以来,商业银行净息差持续收窄,在这种背景下,银行更愿意配置收益率更高的贷款等资产,以维持较高的息差。数据显示,贷款和存款利率非对称下行作用下,2022年12月份,商业银行净息差缩小至1.91%,已经逼近《合格审慎评估实施办法》规定的合格线1.8%。

相反,存款利率下调后,商业银行负债成本降低,对资产端收益率的要求也随之降低,这扩大了银行对相对低收益率资产的配置范围。覃汉团队表示,负债成本下行,叠加贷款和债券的比价效应,债券尤其是利率债、信用风险较低的高等级信用债对银行的吸引力将会提高。

覃汉团队进一步表示,本轮存款利率调降主体为中小银行,中小银行负债端定期存款扩张较快,而资产端信贷投放被大行挤出,资产配置压力较为突出,长久期利率债是显著提高收益的主要配置品种。此外,由于中小银行信贷投放更多取决于区域内实体部门贷款需求,资产荒依旧严重,但揽储成本依然高于大行,因此降低存款利率、增加债券投资尤其是较高收益的长久期利率债是当下中小银行稳定净息差的主要选择。

从存款迁移的角度来看,存款利率下行后,存款吸引力有所降低,存款流出资金有望通过银行理财产品、债基等金融产品流入债市。川财证券首席经济学家、研究所所长陈雳对记者表示,存款利率调降后,对储蓄存款的迁移有一定影响,债券市场作为一个重要投资方向,有望迎来一部分增量资金。

理性看待存款利率调降

不过,也有业内人士表示,此轮存款利率下调对债市积极影响能持续多久、影响有多大,还要根据存款利率下调的持续时间而定,不宜过分乐观。

国盛证券固收首席分析师杨业伟对记者表示,银行存款利率下降对债市是否有显著影响,关键在于存款利率是否能趋势性调降,如果存款利率趋势性下降,那么债券收益率趋势性下行;反之,如果是阶段性变化,对债市的影响也是阶段性的。

陈雳也表示,综合来看,一方面,影响债券市场走势的因素很多,存款利率走势只是众多因素中的一个;另一方面,未来存款利率的变化会随着实体经济实际复苏情况以及消费复苏情况而变化,其对债市的影响也会随之变化,因此投资者要理性看待其影响。

覃汉团队也认为,存款利率下调对债市的影响也受诸多其他因素影响,包括:存款利率下调幅度小于预期;宽信用预期走强,商业银行信贷投放好于预期,挤占配债额度;流动性超预期收紧等。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

-

盘扣式脚手架有哪些优点?四川远方模架告诉你答案!新浪网消息:四川远方模架科技有限公司位于四川省成都市,创建于2017年。公司拥有M60型盘扣脚手架总量达30000余吨,具有...

盘扣式脚手架有哪些优点?四川远方模架告诉你答案!新浪网消息:四川远方模架科技有限公司位于四川省成都市,创建于2017年。公司拥有M60型盘扣脚手架总量达30000余吨,具有... -

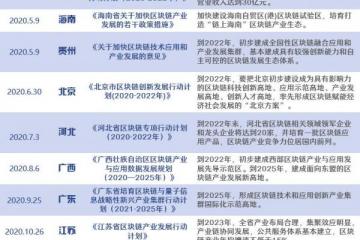

区块链如何跨越未来10年“十四五”时期,随着全球数字化进程的深入推进,区块链产业竞争将更加激烈。作为新兴数字产业之一,区块链在产业变革中发挥着重要作...

区块链如何跨越未来10年“十四五”时期,随着全球数字化进程的深入推进,区块链产业竞争将更加激烈。作为新兴数字产业之一,区块链在产业变革中发挥着重要作... -

三人篮球将首登奥运舞台 国家三人男女篮签署反兴奋剂为实现东京奥运会兴奋剂问题“零出现”的目标,近日,中国篮协反兴奋剂委员会分别前往山东济南和上海崇明训练基地,为国家三人男、女...

三人篮球将首登奥运舞台 国家三人男女篮签署反兴奋剂为实现东京奥运会兴奋剂问题“零出现”的目标,近日,中国篮协反兴奋剂委员会分别前往山东济南和上海崇明训练基地,为国家三人男、女...

-

中国概念股收盘:达达涨近15%、京东涨超7%,图森未

2023-05-12 08:20

-

AI能否救电视

2023-05-12 08:14

-

化妆品个性化服务时代,COSE加速领跑

2023-05-11 16:36

-

2022财年日本经常项目顺差继续大幅下降

2023-05-11 16:18

-

协定存款、通知存款利率自律上限将迎调整:为何下调,影

2023-05-11 16:07

-

4月CPI同比上涨0.1%二季度CPI涨幅或保持低位

2023-05-11 15:51

-

映泰推出B760NH-EMini-ITX主板:最高6

2023-05-11 15:46

-

混战“半日达”中国物流企业打响“时效战”

2023-05-11 15:31

-

AYANEO2S/GEEK1S掌机开启预定:搭载R7

2023-05-11 15:28

-

索尼APS-C新机A6700爆料:4k120p将通过

2023-05-11 15:27